Бързите кредити се превърнаха във важен инструмент за мнозина, търсещи финансова помощ в краткосрочен период. Фирмите, предлагащи този вид услуги, обещават бърз и лесен достъп до пари без дълги процедури и сложни изисквания. Въпреки това, възниква въпросът: наистина ли са надеждни тези компании?

Предимствата на бързите кредити са очевидни.

Те осигуряват бърза финансова помощ, което може да бъде от критично значение при неотложни разходи или спешни ситуации. Процесът за одобрение често е опростен, и много хора могат да получат пари в рамките на няколко часа след кандидатстването си. Отсъствието на дълги проверки на кредитната история прави този вид заеми достъпен дори за тези без кредитна история или за потребителите със слаба кредитна оценка.

Тези предимства дават възможност на потребителите с лошо цкр да изберат най-добрия бърз кредит в тяхната ситуация.

Снимка: PIXABAY/Foto Rabe

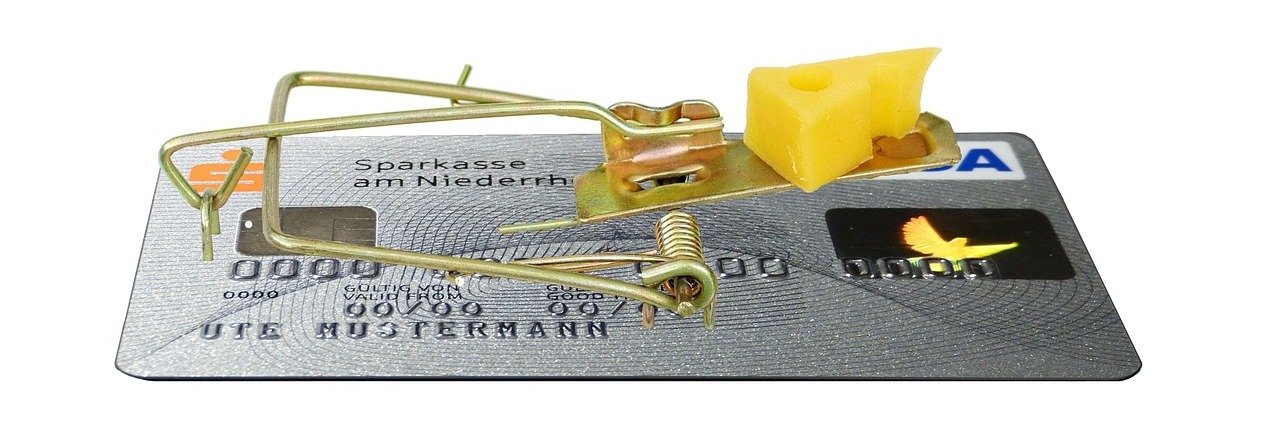

Въпреки тези предимства, съществуват и сериозни рискове, свързани с фирмите за бързи кредити. Първо, много от тях предлагат високи лихвени проценти, които могат да доведат до сериозни финансови трудности за заемополучителите. Непосредствената нужда от пари понякога ги принуждава да приемат неразумни условия, които в крайна сметка могат да доведат до задълбочаване на финансовите им проблеми.

Освен това съществуват и лихвари, които може да използват агресивни методи за взимане на дългове, включително натиск и заплахи. Този вид практики е недопустим и може да доведе до сериозни последствия за заемополучителите. Затова е от съществено значение да се избере надеждна и регулирана фирма, която спазва етични стандарти и предоставя ясна информация за условията на заема.

Лихварите, които предлагат неправомерно високи лихви и използват неетични методи за вземане на дългове, представляват наистина сериозна заплаха за финансовата стабилност на потребителите. За да се предпазим от тези недобросъвестни практики, е важно да бъдем внимателни и информирани.

Първо, трябва да избягваме сделки с фирми или лица, които изискват непропорционално високи лихви.

Предварителното проучване на пазара и сравнение на условията на различни кредитори са ключови стъпки преди да се приеме заем. Важно е също така да се чете внимателно всеки договор, преди да се подпише, за да се избегнат скрити такси и условия. Защитата от лихвари включва и познаването на правата си като потребител и съобщаването на нередности на компетентните органи. Регулациите и законодателството, които защитават потребителите, трябва да бъдат използвани в случай на неетични практики.

Предпазливостта и осведомеността са от съществено значение, за да се избегнат финансовите капани, които могат да се появят при взаимодействие с лихвари.

За да разберете каква е сумата на кредита и какви са лихвите можете да използвате кредитен калкулатор, който повечето фирми имат на сайта си. Повече за него можете да видите тук https://everlike.bg/krediten-kalkulator/ .

Какво е предсрочно погасяване и как може да ни помогне?

Предсрочното погасяване представлява възможността за заемополучителя да погаси своя заем преди изтичането на срока, предвиден в договора. Този процес обикновено се случва преди установения срок за погасяване на заема и може да има различни последици в зависимост от условията, заложени в договора между заемополучителя и кредитната компания.

Предсрочното погасяване може да бъде извършено от заемополучителя поради различни причини. Това включва възможността за получаване на допълнителни средства, например от наследство, продажба на имущество или други източници на доход, които могат да бъдат използвани за изплащане на заема. Предсрочното погасяване може също така да се извърши, когато заемополучителят иска да се освободи от дълга по-рано и да спести на лихвите, които биха били заплатени през останалия период на заема.

Въпреки че предсрочното погасяване може да предостави финансова свобода и пестене на лихви, не всички заеми или кредити позволяват този процес без допълнителни разходи. Кредиторите обикновено включват условия за предсрочно погасяване в договорите, които включват такси или други разходи, свързани с този процес.

Снимка: PIXABAY/Tumisu

Поради тази причина е важно заемополучителите да прочетат внимателно договора преди да решат да извършат предсрочно погасяване на своя заем и да се запознаят със специфичните условия и разходи, които могат да ги засегнат.

Потребителите трябва внимателно да преценят своите нужди и възможности преди да изберат фирма за бързи кредити. Важно е да се избягват компании със съмнителна репутация и да се четат внимателно условията на заема преди да се подпише договорът. Регулацията на индустрията също е от ключово значение, като потребителите трябва да проверят дали фирмата, която са избрали е лицензирана и регулирана от компетентни органи.

Източник: LendUp

В заключение, фирмите за бързи кредити могат да бъдат надеждни инструменти за финансово облекчение при правилно използване. Все пак, заемополучителите трябва да бъдат внимателни и информирани, за да избегнат потенциалните рискове и да се възползват максимално от предимствата на този вид финансова услуга.

Добави коментар